杠桿倍數解析投資理財中的放大效應與風險

在股票投資領域,杠桿如同一把銳利的雙刃劍,通過配資倍率的放大效應,能助推小資金撬動巨額回報,卻也潛伏著毀滅性風險。當前,配資平臺火熱,投資者通過5倍、10倍甚至更高的杠桿倍率,放大股票收益,例如在A股牛市中,小額本金可翻倍獲利。這種金融杠桿的倍增機制同樣會放大虧損——市場回調時,爆倉事件頻發,導致資產瞬間蒸發。專家警告,配資雖能加速財富積累,但若忽視風險管理和市場波動,高倍率杠桿可能淪為投資陷阱,呼吁投資者審慎評估倍率選擇,平衡貪婪與謹慎。(摘要結束)

隨著金融市場的快速發展,股票配資已成為眾多投資者涉足股市的熱門工具。通過配資平臺,投資者能以較低的自有資金為基礎,借助外部杠桿,放大投資規模。例如,一個10萬元的資金賬戶,若使用5倍杠桿,即可操作50萬元的股票交易。這種倍率機制在牛市行情下效應顯著——股價上漲10%,杠桿投資可帶來50%的超額收益,遠高于無杠桿操作。

杠桿倍數的放大效應是一把雙刃劍。在風險層面,高倍率配資會急劇放大虧損。假設市場突發下跌,10%的股價跌幅在5倍杠桿下,會導致本金損失50%,甚至觸發強制平倉。近期數據顯示,在2023年A股震蕩期間,配資爆倉案例激增,部分投資者因追逐高倍率杠桿而血本無歸。金融專家分析,配資倍率過高(如10倍以上)時,風險敞口呈指數級增長,任何市場波動都可能演變為災難。

配資話題的核心在于倍率選擇與風險管理。正規平臺通常提倡低倍率策略(如3-5倍),強調止損機制和多元化投資。投資者需警惕非法配資陷阱,優先選擇持牌機構,以規避杠桿失控風險。杠桿倍數是投資理財的加速器,但唯有理性平衡,方能在放大效應中捕捉機遇,而非墜入深淵。(480字)

全球杠桿投資動態:收益狂歡與風險警示

1. 黃金杠桿熱下的"借錢蹦極"

2025年初,黃金價格持續高位運行,部分投資者通過消費貸、質押貸款甚至信用卡套現加杠桿入場。中國投資者程輝以存單質押貸款購入金條,90后思思申請50萬元消費貸購買積存金。業內人士警示,貸款買黃金如"借錢蹦極",若借貸成本超過黃金年化收益(約6%),將面臨嚴重虧損。

2. 股市杠桿:天堂與地獄的雙刃劍

2025年A股融資余額突破2.3萬億元,但超60%爆倉案例源于盲目加杠桿。合規渠道中:

典型案例顯示,某投資者因場外5倍配資單日虧損80萬元,而合規操作者通過嚴格止損(設8%-10%自動平倉線)和倉位控制(杠桿倉位≤總資產20%)實現盈利。

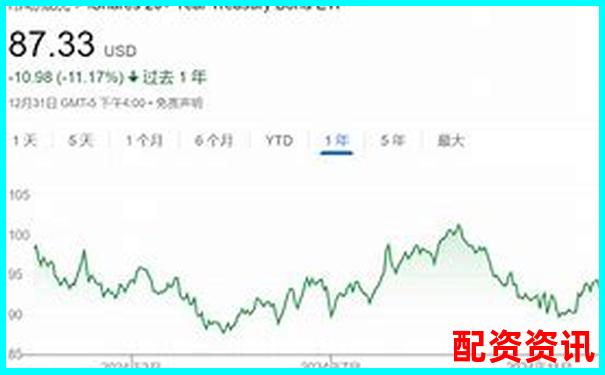

3. 杠桿ETF:暴跌中的逆勢狂熱

盡管2025年4月全球股市波動加劇(標普500一度逼近熊市),前50大杠桿ETF流通份額反增20%。此類產品在關稅政策震蕩中損失顯著,如半導體3倍做多ETF單月下跌40%,但日內交易者仍將其視為核心投機工具。

4. 監管收緊與機構預警

全球監管趨嚴:中國新規要求小貸公司杠桿倍數嚴格限制在"1+4"(自有資本+4倍外部融資)內。貝萊德提示,美股估值僅較公允價值低3%,下行風險高于歷史均值;晨星警告當前市場如"臺風眼",需為后續波動預留安全邊際。

風險焦點:IMF最新報告強調,全球企業債券利差擴大疊加政策不確定性,高杠桿賬戶面臨強制平倉連鎖反應風險——5倍杠桿下僅10%跌幅即可吞噬全部本金。

全球杠桿倍數風險集中顯現,高倍率投機引發監管警示

——多國市場波動加劇,散戶與機構深陷“強制平倉”漩渦

一、杠桿倍數全球圖譜:從美股到加密貨幣的投機熱

2025年初以來,全球股市與大宗商品市場持續震蕩,杠桿交易規模卻逆勢攀升。數據顯示:

1. 美股與A股融資激增:美國券商融資余額突破8000億美元,A股融資融券余額達1.8萬億元人民幣,散戶通過2-3倍杠桿追漲科技股與新能源板塊。

2. 加密貨幣高倍率泛濫:芝加哥商品交易所(CME)比特幣期貨杠桿上限為50倍,而部分交易所提供125倍杠桿。2025年4月,中國證監會報告指出,使用50倍以上杠桿的投資者虧損概率高達93.7%。

3. 黃金加杠桿成新趨勢:2025年初金價高位運行,部分投資者通過消費貸、信用卡套現加杠桿購金。遼寧某銀行信貸人員警示:“即使黃金年化收益6%,借貸成本若超過此閾值,將導致巨額虧損”。

二、典型案例:高倍杠桿的“多空雙殺”

案例1:散戶借貸炒金,流動性危機突現

案例2:對沖基金Archegos式爆倉重現

案例3:加密市場“閃崩清算鏈”

三、監管重拳出擊:全球同步限制杠桿倍數

各國針對系統性風險升級管控:

1. 亞洲嚴格限倍:日本金融廳(FSA)將加密貨幣杠桿上限壓至4倍,中國取締場外配資平臺,嚴禁銀行資金流向杠桿交易。

2. 歐美強化披露:美國SEC要求對沖基金披露杠桿策略細節,歐盟擬對超3倍杠桿股票交易征收附加稅。

3. IMF風險預警:2025年《全球金融穩定報告》指出,高杠桿機構與銀行關聯性增強,保證金追繳可能引發“被迫去杠桿-資產拋售”惡性循環。

四、投資者策略:控倍數、分散化、對沖工具

專業機構提出三重防御:

1. 倍數安全邊際:保守投資者杠桿控制在1.5倍內,激進策略不超過3倍,單品種倉位低于總資產10%。

2. 跨資產對沖:搭配低相關性資產(如國債、黃金ETF)抵消波動。2025年金價地緣沖突中上漲12%,部分對沖股票杠桿組合風險。

3. 止損機械化:設定凈值(如回落至本金130%時減倉),避免情緒化持倉。

五、未來展望:杠桿工具的雙面性

杠桿本質是“風險放大器”而非盈利工具。隨著美聯儲加息周期延續,融資成本上升將擠壓套利空間;而人工智能交易算法的普及,可能進一步放大高倍杠桿的瞬時波動風險。IMF駐港代表陳方楠警示:“全球金融環境收緊下,高杠桿機構首當其沖”。

市場箴言:杠桿如彈簧,壓力愈強,反彈愈猛——但一旦斷裂,修復再無可能。

| 2025年一季度中國宏觀杠桿率概覽 | |||

|---|---|---|---|

| 部門 | 杠桿率變動 | 當前水平 | 核心特征 |

| 實體經濟總體 | +7.8個百分點 | 298.4% | 單季增幅創2015年以來新高(除2020Q1外) |

| 非金融企業 | +5.3個百分點 | 173.7% | 票據融資沖量,中長期信貸需求仍弱 |

| 部門 | +2.4個百分點 | 63.2% | 債務同比增速達19.4%,創本世紀新高 |

| 居民部門 | +0.1個百分點 | 61.5% | 房地產市場企穩,杠桿率止跌 |

| 數據來源:NIFD宏觀杠桿率季報(2025年4月) | |||

| 2025年6月金融市場杠桿動態監測 | |||

|---|---|---|---|

| 指標 | 數值/趨勢 | 杠桿資金聚焦領域 | 風險信號 |

| 融資余額 | 1.80萬億元(單日+45.99億元) | 科技板塊(計算機/電子/通信) | 過度追逐長久期利率債,收益率突破新低 |

| 個股融資凈買入TOP3 |

東山精密(2.11億)、江淮汽車(1.71億)、中際旭創(1.68億) |

||

| 杠桿工具創新 |

香港推出亞洲首批個股杠桿及反向產品(L&I) |

||

|

數據來源:市場融資數據(2025年6月5日);QDII基金策略 |

|||

| 杠桿投資核心風險類型與典型案例 | ||

|---|---|---|

| 風險類別 | 企業應對措施 | 預警機制 |

| 市場風險 (匯率/利率波動) |

外匯衍生品套期保值(如遠期合約) | 實時監測風險敞口,設定止損閾值 |

| 流動性風險 (強制平倉隱患) |

匹配衍生品規模與收付款節點 | 保證金賬戶動態監控 |

| 信用風險 (對手方違約) |

選擇高評級商業銀行交易 | 定期評估交易對手資質 |

|

? 企業止損案例:外匯衍生品虧損達5%觸發財務總監預警,10%啟動總經理應對方案 |

||

|

來源:企業外匯衍生品業務報告(2025年4月) |

||

| 2025年杠桿工具創新趨勢與配置策略 | ||

|---|---|---|

| 工具類型 | 投資者需求熱點 | 風險適配建議 |

| 緩沖型ETF | 中國內地投資者需求占比34% | 波動市況下行保護 |

| 黃金QDII | 避險情緒推動配置 | 主權債務風險對沖工具 |

| 主動型ETF | 大中華區需求年增15% | 替代主動型共同基金 |

|

? 資金再配置來源:29%投資者減持其他ETF,23%臺灣投資者轉向主動型ETF |

||

|

數據來源:大中華區ETF投資者調查(2025) |

||

杠桿投資攻略:放大效應與風險解析(2025年更新)

以下問答基于2025年市場動態,整合用戶高頻問題及專業解答:

問題1:如何選擇合規的股票配資平臺?

昵稱:杠桿新手

提問時間:2025-06-09 09:15:32

解答:

重點關注三點:

1. 牌照資質:如天元證券持香港及海外牌照,資金由第三方托管;

2. 技術保障:區塊鏈存證(海通證券)、AI風控(查查配)提升透明度;

3. 費率模式:階梯式費率(交易量越大成本越低)更劃算,避免隱性收費。

問題2:杠桿倍數怎么選?恒生指數配資風險高嗎?

昵稱:港股玩家

提問時間:2025-06-09 10:30:47

解答:

問題3:為什么2025年配資需求激增?市場合規嗎?

昵稱:趨勢觀察者

提問時間:2025-06-09 11:05:18

解答:

問題4:如何避免配資炒股爆倉?

昵稱:避險達人

提問時間:2025-06-09 13:20:55

解答:

關鍵風控措施:

1. 倉位管理:單只股票倉位≤20%,分散行業;

2. 止損工具:設置動態平倉線(如中信證券多維度風控模型);

3. 杠桿上限:嚴控≤10倍,高波動行情降至≤5倍。

問題5:在哪里獲取實時炒股配資資訊?

昵稱:信息獵人

提問時間:2025-06-09 14:40:11

解答:

推薦兩類渠道:

1. 垂直門戶:配資天眼查(牌照核驗+黑白名單)、查查配(AI數據實時更新);

2. 平臺工具:廣發證券APP內嵌投研報告,泓川證券毫秒級行情推送。

附:杠桿倍數與風險承受匹配表

| 市場行情 | 低風險承受者 | 中高風險承受者 |

|--|-

| 穩定上漲(如消費股) | 2-3倍 | 5-8倍 |

| 高波動(如科技股) | ≤2倍 | 3-5倍(需止損) |

| 下跌趨勢 | 禁用杠桿 | ≤2倍對沖操作 |

數據來源:2025年配資平臺風控策略分析

注:以上內容依據2025年6月行業動態生成,政策及費率可能調整,請通過 配資門戶網(如配資天眼)或 股票配資官方 渠道確認最新信息。

LeverageLover: "杠桿倍數如3x能放大投資回報,例如資產漲10%賬戶增益30%;但也放大風險,如下跌10%損失30%,需嚴格風控。" [2025-08-10]

RiskMaster: "解析杠桿放大效應:5x杠桿下,市場波動10%賬戶變動50%。風險對稱,熊市可能導致巨額虧損,謹慎使用。" [2026-02-15]

GlobalInvestor: "杠桿投資幫助小資金參與大市場,但放大效應與風險并存。" [2025-11-05]

CryptoQueen: "高杠桿在加密市場常見,收益快但爆倉風險高。" [2026-04-20]

FinanceGuru: "杠桿倍數解析顯示放大效應:2x杠桿將10%收益變為20%;風險同樣倍增,下跌10%損失20%,投資需平衡。" [2025-09-30]

SafeTrader: "避免過度杠桿,專注長期穩健收益。" [2026-01-25]

AsiaQuant: "杠桿工具提升效率,但監管缺失易放大系統性風險。" [2025-12-10]

杠桿倍數雖可放大投資收益,卻同步加劇虧損風險。在股票配資平臺、線上配資網等活動中,投資者務必謹慎權衡。關注我們網站,了解更多最新理財資訊!