國內股市杠桿交易倍數現狀與風險控制分析

開頭

國內股市杠桿交易熱度持續,場外配資渠道活躍,部分平臺宣稱可提供高達數倍甚至十倍于本金的操盤資金,顯著放大潛在收益空間。伴隨高倍杠桿而來的是風險的急劇飆升,市場波動極易觸發平倉線導致本金快速損失。伴隨監管機構對非法配資保持高壓打擊態勢,合規的場內融資融券業務及少數持牌機構提供的場外結構化產品成為主要合法杠桿來源,其設定的嚴格保證金比例與風控措施成為維持市場穩定的關鍵閘門。如何在把握股市機會與嚴控杠桿風險間取得平衡,成為監管層、金融機構及投資者共同面對的核心議題。

在A股市場追求超額收益的驅動下,杠桿交易始終散發著難以抗拒的魔力。尤其在場外渠道,通過股票配資獲取超出本金數倍乃至十倍操作資金的現象,雖經監管持續整頓,仍在地下暗流涌動。一家小型科技公司股東張先生坦言:“十倍杠桿誘惑太大,理論上幾天就能翻倍,但一個急速回調就會血本無歸。” 這股對“以小博大”的渴望,成為部分投資者冒險涉足高倍率配資的原始動力。

面對杠桿交易蘊含的巨大系統性風險,監管機構已構筑起日益嚴密的防線。證監會近年聯合多部門持續嚴厲打擊非法場外配資平臺,清理虛擬盤交易,阻斷違規資金入市渠道。官方認可的場內融資融券業務杠桿倍數被嚴格限定(主板通常不超1倍),并執行嚴格的投資者適當性管理。即使是少數持牌機構提供的合規場外衍生品或結構化產品,其杠桿設計也需遵循審慎原則,并納入全面監管框架。一位資深券商合規負責人強調:“穿透式監控客戶資金源頭與流向,確保杠桿運用處于可控范圍和透明狀態,是當前監管的核心要求。”

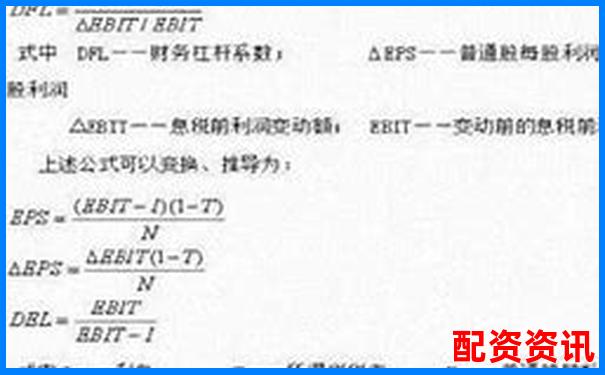

對于提供合規杠桿服務的金融機構而言,多層次、實時化的風險控制體系是生存之本。關鍵在于設定科學的保證金比例與動態維持擔保線。例如,當投資者賬戶資產價值跌至融資本金一定比例(通常為150%-160%),系統將自動發出追保通知;若進一步跌破更低平倉線(如110%-130%),無論市場如何波動,系統將強制賣出持倉止損,優先保障出借資金安全。某頭部券商兩融業務主管指出:“毫秒級盯市系統與自動化處置程序,是防止單一客戶風險蔓延成機構風險乃至市場局部踩踏的關鍵技術屏障。”

對投資者而言,理解杠桿兩面性至關重要——它既是財富的加速器,也是本金的粉碎機。業內普遍建議:杠桿倍數的選擇必須與個人風險承受力精確匹配,新手更應極度審慎;始終堅持多元化投資,避免單一高杠桿股票帶來的毀滅性打擊;對保證金狀況保持高度警惕,預留充足緩沖應對市場突變。

杠桿交易本質是向未來借力。當資金乘數帶來的幻象退潮,唯有建立在理性認知、嚴格風控與合規框架之上的杠桿運用,方能在市場的驚濤駭浪中行穩致遠,真正實現投資者、金融機構與市場穩定性的三方共贏。面對誘惑,平衡的藝術比倍率的比拼更為重要。

風格一:客觀數據報告風

杠桿監管趨嚴,場內合規成主流

2025年A股融資融券余額突破2.3萬億元,超60%散戶嘗試杠桿操作,但場外配資爆倉率高達70%,證監會明確其非法屬性。新規要求場內融資門檻提升:投資者需滿足50萬元資產門檻及半年交易經驗,杠桿比例上限1:1。6月市場震蕩修復中,融資余額回升,但監管強調單票杠桿倉位≤總資產20%、止損線設5%-10%。

風險案例警示高杠桿危害

4月受國際關稅政策沖擊,A股單日融資凈流出480億元,創2015年以來新高;杭州投資者因4倍杠桿爆倉虧損百萬引發熱議。同期加密貨幣市場某巨鯨25倍杠桿做空ETH,單筆虧損246萬美元,凸顯高倍率風險。央行提示貨幣政策維持寬松,但需警惕“動態平衡杠桿成本”。

風格二:案例警示風

爆倉實錄:杠桿雙刃劍的血色陷阱

2025年1月,張某通過1:5場外配資重倉元宇宙概念股,股價單日跌20%觸發強平,50萬本金歸零。同類事件頻發:深圳投資者雖用合規融資杠桿3個月賺42%,但同期強平案例增25%。監管重拳整頓下,4月杠桿資金單日撤離近480億,市場流動性承壓。

機構生存法則:倉位紅線+科技對沖

專業玩家轉向股指期貨(6-10倍杠桿)與期權對沖,但散戶虧損率達85%。券商強化風控:博通咨詢建議杠桿比例≤1:1,優先藍籌股;程序化交易新規7月實施,倒逼算法策略調整。央行警示“非銀存款高增暗藏風險”,需防范杠桿共振引發的系統性危機。

中國股市杠桿交易激增至2.3萬億 監管新規筑風控防線

記者:李哲 | 2025年6月9日

一、杠桿規模與市場現狀:資金涌入與風險隱憂并存

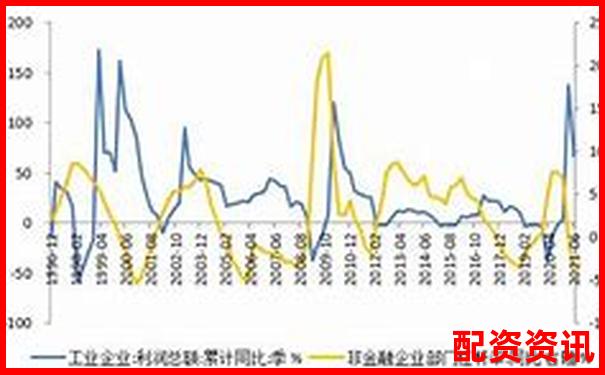

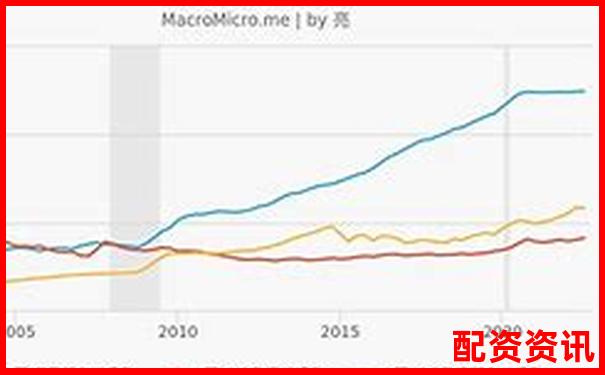

2025年A股市場杠桿交易規模持續攀升。據中國證券業協會統計,2024年融資融券余額突破2.1萬億元,同比增長18%,超60%的散戶投資者嘗試過杠桿操作。至2025年初,融資余額進一步增至2.3萬億元,創歷史新高。杠桿資金集中流向科技板塊,計算機、電子、通信三大行業占融資凈買入額超5000萬元個股的半數以上,東山精密、江淮汽車等個股單日融資凈買入均超1.5億元。

高杠桿伴隨高風險。金融監管總局數據顯示,超60%的爆倉案例源于盲目加杠桿。2025年1月,投資者張某通過場外1:5配資重倉元宇宙概念股,因股價單日暴跌20%導致本金全數歸零;同期杭州投資者因4倍杠桿爆倉虧損百萬的案例亦引發社會關注。

二、多重渠道與風險圖譜:合法路徑 vs 灰色陷阱

目前國內杠桿渠道主要分三類:

1. 合規渠道

2. 高風險渠道

三、監管新政構筑防火墻:穿透式風控與杠桿約束

為防范系統性風險,2025年監管層密集出臺新規:

四、機構風向與散戶策略:科技領漲與防御性配置

機構投資者正通過杠桿布局結構性機會:

五、未來挑戰與行業展望:合規化與科技賦能

盡管監管趨嚴,場外配資灰色地帶仍存。中研普華報告指出,2025年配資行業面臨合規化轉型,區塊鏈技術或成資金監控新工具。安永《全球監管展望》進一步預警,非銀行金融機構的杠桿傳染風險需強化跨境協作。

多家券商推出風控科技解決方案,如動態保證金機制、多空雙向對沖工具等,以降低極端行情沖擊。業內共識是:杠桿非賭具,而是精密儀器——存活玩家的平均倉位控制率達78%。

正如深圳某私募基金經理所言:“2025年的杠桿博弈,是刀刃上的舞蹈。收益與風險永遠對等——5倍杠桿下,10%跌幅即吞噬全部本金;而知識才是最佳杠桿。” 在萬億資金涌動中,唯有理性方能穿越周期。

| 杠桿工具類型 | 當前倍數現狀 | 主要風險特征 | 2025年政策要求 | 核心風控措施 |

|---|---|---|---|---|

| 融資融券 | 1:1(散戶主流) | 強制平倉率↑25%(2024年) | 資產門檻≥50萬元,開戶滿6個月 | 單股倉位≤20%,總杠桿≤1:2 |

| 場外配資 | 1:5-1:10(非法高杠桿) | 爆倉率超70%,本金清零風險 | 證監會定性為非法活動,損失自擔 | 嚴禁參與,資金鏈監控強化 |

| 期貨/期權 | 6-10倍(保證金10%-15%) | 散戶虧損率85% | 專業投資者準入,限倉管理 | 動態保證金調整,強制止損≥5% |

| 跨境配資 | 港股/美股:1:3-1:5 | 利率波動↑20%(東南亞市場) | 粵港澳試點"跨境配資通"(200億額度) | ESG合規審查,區塊鏈資金溯源 |

| 程序化高頻交易 | 杠桿率需專項報告 | 交易共振加劇波動 | 每秒申報>300筆需報備服務器地址 | AI實時監測4000+風險指標 |

|

系統性風控機制:券商杠桿產品需滿足流動性覆蓋率≥100%、凈穩定資金率≥100%;股權質押比例>50%觸發紅色預警;配資平臺技術投入占比將升至30%(2030年)。 |

||||

杠桿先鋒

2025年股票配資杠桿上限是多少?合規平臺在哪里找?

2025-06-09 08:30:45

根據新規,主板杠桿上限為1:3,創業板為1:2,金融資產門檻需達100萬元[[6]]。合規平臺需持省級金融牌照(如隆盛策略、鼎鋒優配、廣發證券等),可通過配資門戶網(如中研普華、證監會備案平臺)查詢資質[[]][[7]]。非合規平臺已淘汰23%,頭部機構客戶留存率達89%[[6]]。

選平臺的小白

十大正規股票配資平臺有哪些?開戶流程如何?

2025-06-09 09:15:22

2025年十大股票配資官方平臺(證監會備案):

1. 隆盛策略(區塊鏈存證)

2. 鼎鋒優配(國資背景,科創板專線)

3. 廣發證券(AI動態杠桿調節)

4. 中信證券(跨境配資持牌)等[[]]。

開戶需滿足:20日日均資產≥50萬、風險測評C4級以上、簽訂電子協議(平倉線110%)[[]][[7]]。

科技派投資人

AI風控如何降低配資風險?

2025-06-09 10:05:33

頭部平臺技術投入占比升至15%,2030年將達30%[[6]]。例如:

風險控手

高杠桿交易怎樣避免爆倉?

2025-06-09 11:20:18

配資在線策略:

1. 倉位管理:單只個股倉位≤杠桿后總資金20%

2. 止損設置:單筆虧損≤本金5%,APP實時監控保證金

3. 杠桿分級:新手1-3倍、經驗者3-5倍、專業者5-8倍[[]][[9]]。

若滬深300波動率升1%,配資平倉率增0.8%[[6]]。

區域差異黨

哪些城市配資需求增長最快?區域政策有何紅利?

2025-06-09 13:45:50

跨境獵手

跨境配資通道怎么開通?利率風險如何應對?

2025-06-09 14:30:11

持牌機構(如中信證券)提供港股/美股配資官網服務,手續費溢價30%[[6]][[]]。重點市場:

需選擇本土化合規路徑,避免政策風險[[7]]。

風險提示:上證指數單日波動超5%時,高杠桿賬戶強平率達18%[[6]];監管科技(RegTech)使違規識別提速80%,非合規平臺需規避。

面對國內杠桿交易普遍5-10倍的現狀,風險急劇放大。強制平倉線與止損線是生命線!投資人務必理性評估承受力,嚴控倉位,警鐘長鳴。欲知最新杠桿動態與專業風控策略,請持續關注我們官方網站獲取權威資訊!