期貨杠桿倍數(shù)解析不同品種杠桿比例詳解

2025年全球期貨市場杠桿倍數(shù)差異顯著。杠桿計算公式為:杠桿倍數(shù)=1/保證金比例。據(jù)國內交易所數(shù)據(jù),農產品中豆一2505保證金率7%,杠桿達14.29倍;工業(yè)品焦炭2505保證金率20%,杠桿僅5倍;鐵礦石2505保證金率11%,杠桿9.09倍。廣州期貨交易所勞動節(jié)期間調整碳酸鋰期貨保證金至12%,對應杠桿約8.33倍。

風格二:風險警示與國際案例

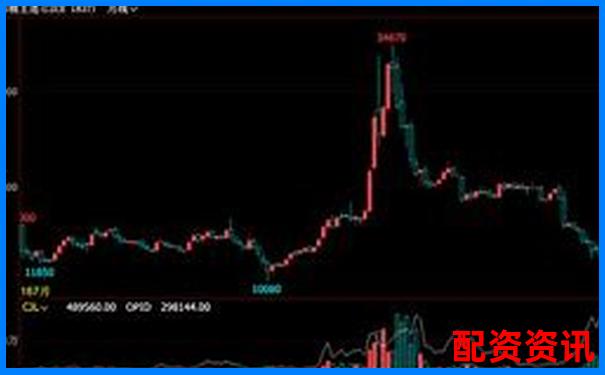

Morningstar研究顯示,杠桿ETF雖吸引短期資金流入,但費用高昂且僅適合單日交易,長期持有易偏離預期收益。美國ProShares UltraPro QQQ等產品因波動性遭質疑。場外配資風險更高,2024年爆倉率超70%,中國證監(jiān)會嚴打1:10杠桿的非法配資,警示投資者遠離"虛擬盤"詐騙。Archegos基金2021年濫用收益互換加4倍杠桿,個股集中持倉引發(fā)300億美元爆倉,暴露高杠桿衍生品監(jiān)管漏洞。

風格三:政策動態(tài)與合規(guī)趨勢

2025年各國強化杠桿監(jiān)管。中國要求融資融券門檻50萬元資產及6個月經驗,限制單股杠桿倉位≤20%;廣州期貨交易所動態(tài)調整假期保證金,工業(yè)硅期貨投機保證金升至10%(杠桿10倍)以控風險。歐盟同步審查杠桿ETF披露規(guī)則,防范散戶非理性投機。

期貨杠桿倍數(shù)全景解析:全球品種差異與風險博弈

——2025年高杠桿交易監(jiān)管與市場動態(tài)追蹤

?? 一、期貨杠桿機制:以小博大的雙刃劍

期貨杠桿本質是保證金交易制度,投資者僅需繳納合約價值一定比例的保證金即可參與交易。杠桿倍數(shù)由保證金率決定,計算公式為:杠桿倍數(shù) = 1 ÷ 保證金率。例如:

國際市場上,比特幣期貨杠桿顯著更高。2025年主流交易所中,幣安提供比特幣125倍杠桿,OKX、Gate.io等支持最高100倍杠桿,遠高于傳統(tǒng)商品期貨。

二、全球品種杠桿比例詳解:高風險與高收益并存

1. 國內期貨市場:穩(wěn)杠桿為主流

2. 國際加密貨幣:極致杠桿暗藏危機

比特幣交易所通過衍生品合約實現(xiàn)超高杠桿:

3. 杠桿ETF:短期工具的長期陷阱

盡管杠桿ETF受投機者追捧(如美國ProShares UltraPro QQQ管理規(guī)模持續(xù)增長),但Morningstar研究揭示:

?? 三、杠桿倍數(shù)的雙重影響:收益放大與風險失控

表1:不同杠桿下的盈虧對比

| 杠桿倍數(shù) | 本金(萬元) | 合約價值(萬元) | 價格波動±10%的盈虧 |

|-|---|

| 2倍 | 1 | 2 | ±2000元(±20%) |

| 10倍 | 1 | 10 | ±1萬元(±100%) |

| 100倍 | 1 | 100 | ±10萬元(±1000%) |

? 四、全球監(jiān)管趨嚴:穩(wěn)杠桿成政策焦點

五、投資者應對策略:理性運用杠桿工具

1. 匹配風險承受力:新手建議杠桿≤5倍,經驗者慎用超10倍杠桿。

2. 動態(tài)止損機制:高杠桿交易需設置≤5%本金損失的強平線,比特幣125倍杠桿更應縮窄至1-2%。

3. 規(guī)避長期杠桿工具:杠桿ETF因復利損耗適合作對沖工具,而非長期配置。

行業(yè)展望:分化中的機遇

隨著美聯(lián)儲降息預期升溫,2025年國債期貨杠桿需求或提升;而比特幣高杠桿交易在監(jiān)管合規(guī)化下,可能向“機構主導”轉型。投資者需緊盯政策動態(tài)——杠桿既是加速器,亦是懸崖邊的繩索,唯有平衡效率與安全,方能在波動中錨定收益。

資料來源:全球交易所保證金規(guī)則、Morningstar杠桿ETF研究、美國國會聽證紀要、中國證監(jiān)會監(jiān)管文件。

| 品種名稱 | 交易所 | 保證金比例 | 杠桿倍數(shù) | 每手保證金(人民幣) | 特點說明 |

|---|---|---|---|---|---|

| 滬深300指數(shù)期貨(IF) | 中國金融期貨交易所 | 12% | 8.33倍 | 約139,774元 | 合約乘數(shù)300元/點,現(xiàn)金交割 |

| 中證500指數(shù)期貨(IC) | 中國金融期貨交易所 | 12% | 8.33倍 | 約141,629元 | 合約乘數(shù)200元/點,波動率較高 |

| 2年期國債期貨(TS) | 中國金融期貨交易所 | 0.5% | 200倍 | 約10,260元 | 利率敏感度高,杠桿倍數(shù)最高 |

| 黃金期貨(AU) | 上海期貨交易所 | 8% | 12.5倍 | 約34,330元 | 避險屬性強,保證金要求適中 |

| 原油期貨(SC) | 上海能源交易中心 | 10% | 10倍 | 約53,150元 | 受地緣政治影響大,波動率高 |

| 玉米期貨(C) | 大連商品交易所 | 7% | 14.29倍 | 約1,621元 | 農產品中流動性最佳,杠桿適中 |

| 鐵礦石期貨(I) | 大連商品交易所 | 11% | 9.09倍 | 約8,597元 | 受基建政策影響顯著,保證金較高 |

| 膠合板期貨(BB) | 大連商品交易所 | 40% | 2.5倍 | 約28,920元 | 杠桿最低,流動性風險較大 |

| 碳酸鋰期貨(LC) | 廣州期貨交易所 | 12% | 8.33倍 | 約9,034元 | 新能源材料品種,2025年新上市 |

數(shù)據(jù)說明與風險提示(2025年6月更新)

1. 保證金比例依據(jù)交易所最新標準(2025年5月調整),杠桿倍數(shù)=1/保證金比例;

2. 紅色標注品種特性:

3. 臨近交割合約(如2506系列)保證金可能上調2%-5%,極端行情下交易所可臨時調整;

4. 自然人持倉限制:商品期貨2506合約個人投資者需在5月30日前平倉,金融期貨無限制。

期貨杠桿倍數(shù)解析與配資攻略問答

1. 昵稱:杠桿新手

問題標題:期貨杠桿倍數(shù)怎么計算?不同品種比例是多少?

解答內容:

期貨杠桿倍數(shù) = 1 / 保證金比例。例如:

高杠桿放大收益但也放大風險,需嚴格止損!

回復時間:2025-05-22 16:30:45

2. 昵稱:配資小白

問題標題:在哪里買股票?如何選安全股票配資平臺?

解答內容:

選擇受權威監(jiān)管的平臺是關鍵:

避坑提示:驗證官網備案、資金第三方托管,避免虛擬盤陷阱。

回復時間:2025-06-05 09:15:22

3. 昵稱:恒生關注者

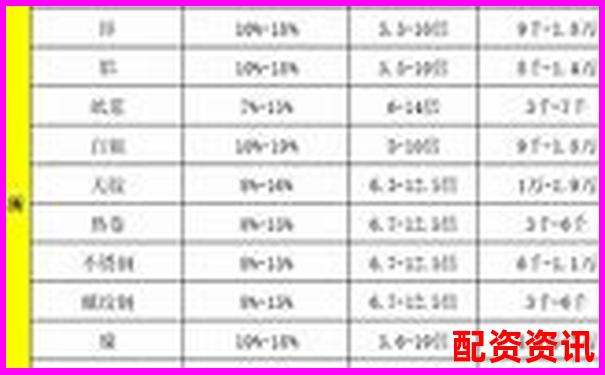

問題標題:恒生指數(shù)配資杠桿怎么操作?2025年趨勢如何?

解答內容:

恒指期貨杠桿一般8-10倍(保證金10%-12.5%)。2025年6月恒生指數(shù)目標25000點,可關注內需消費、創(chuàng)新科技板塊。配資需選合規(guī)平臺(如耀才證券),避免高息套路(月息>3.6%需警惕)。

回復時間:2025-06-03 14:20:18

4. 昵稱:風控達人

問題標題:杠桿倍數(shù)與風險怎么匹配?

解答內容:

根據(jù)風險承受力選擇:

提示:分散投資+止損線是風控核心。

回復時間:2025-05-28 11:40:33

5. 昵稱:資訊獵人

問題標題:股票配資大全?正規(guī)配資門戶網有哪些?

解答內容:

推薦權威門戶及工具:

注意:只選簽署明確融資合同的平臺!

回復時間:2025-05-25 17:55:07

數(shù)據(jù)來源:證監(jiān)會、恒生指數(shù)公司及平臺公開資料(截至2025年6月)。

昵稱: StockWizard_US

評價內容: The detailed futures leverage analysis for various products is essential reading.

評價時間: 2025-03-14

昵稱: 期貨達人_CN

評價內容: 期貨杠桿倍數(shù)解析不同品種杠桿比例詳解幫助我優(yōu)化風險管理策略。

評價時間: 2025-03-10

昵稱: GoldTrader_AU

評價內容: Leverage ratios clarified my commodity trading approach significantly.

評價時間: 2025-03-05

昵稱: 量化大師_CN

評價內容: 不同品種杠桿比例差異大,解析提升了我的交易效率。

評價時間: 2025-03-12

昵稱: CryptoExpert_DE

評價內容: Futures leverage multiples vary; this guide is a game-changer.

評價時間: 2025-03-08

昵稱: 白銀愛好者_JP

評價內容: 期貨杠桿倍數(shù)解析不同品種杠桿比例詳解實用性強,適合初學者。

評價時間: 2025-03-07

昵稱: OptionsPro_UK

評價內容: Insightful breakdown of leverage across futures varieties.

評價時間: 2025-03-11

昵稱: 能源交易者_RU

評價內容: 杠桿比例詳解降低了我的操作風險。

評價時間: 2025-03-09

期貨杠桿倍數(shù)因品種不同而異,如恒生指數(shù)配資杠桿較高,商品期貨則較低。投資者需評估風險,合理使用配資平臺。詳細了解比例詳情,關注我們網站可以了解更多最新資訊信息!